미국 기준금리 지표를 활용하여 폭등하는 장에서 매도타이밍 잡기

11월 FOMC에서 기준금리를 인하했습니다.

9월에 이어 2변 연속으로 기준금리 인하 정책이 단행되며, 미국 주식은 폭등하기 시작했습니다.

이제 정말 중요한 것은 언제 매도하는가? 입니다.

이제는 팔 때를 고민해야합니다. 이렇게 팍팍 오르다가도 언젠가는 분명히 팍 떨어질 것입니다.

이번에는 잘 팔아보려합니다. 기준금리를 통해 매수타이밍을 계속 예측해왔으니, 기준금리를 통해 매도 타이밍을 잡아보겠습니다.

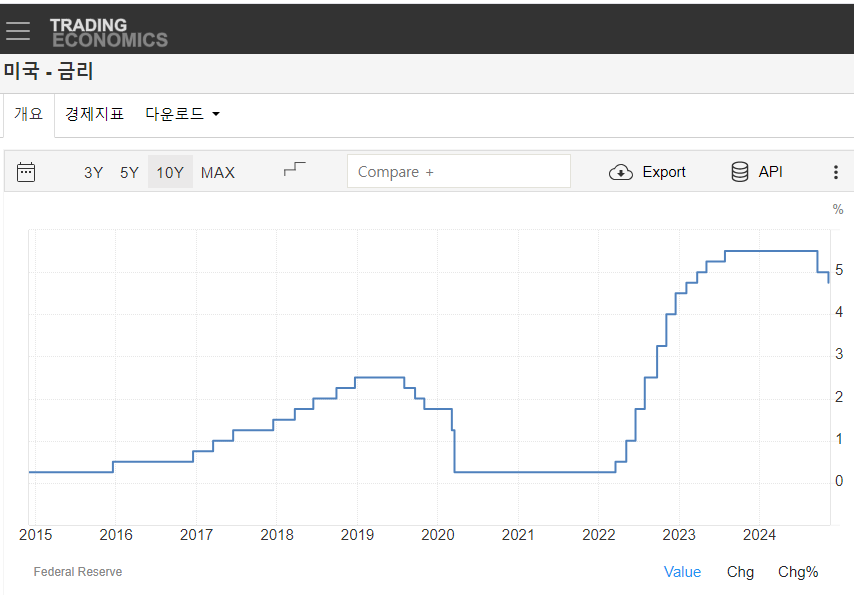

https://ko.tradingeconomics.com/united-states/interest-rate

위 트레이딩이코노믹스 사이트 정보를 이용해서 분석해봤습니다.

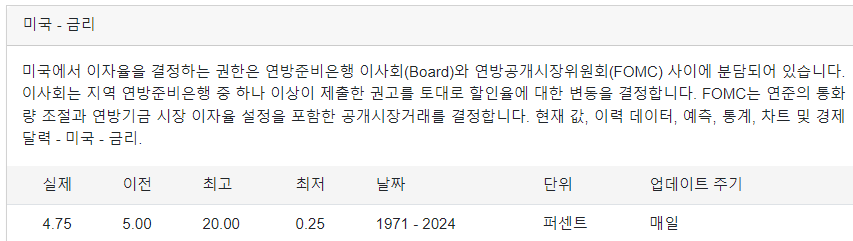

1.기준금리

미국의 현재 기준금리는 최근 인하를 단행하면서 4.75%입니다. 이는 약 1년간 고금리 5.5%를 유지하다 최근에 변화가 생긴것입니다.

고금리 기조가 풀리며, 금리인하를 단행하면서 시중에 돈이 풀리니 미국 주식은 급등하는 것입니다.

언제 파는가를 위 차트에서 찾아보고 싶습니다.

2020년~2022년에 미국 주식은 심하게 폭등했었습니다.

코로나 때문에 기준금리를 초저금리를 계속해서 유지했었기 때문입니다.

그 전 2019년 중 가장 높은 수준의 기준금리는 2.5% 입니다.

위 차트는 최근 10년간의 데이터이기 때문에, 2019년 지표가 가장 참고하기 좋겠습니다.

코로나는 19년 극후반부터 발생했기 때문에, 그 이전에는 코로나를 제외하고 볼 수 있습니다.

그렇다면 앞으로 기준금리를 인하한다면, 최대 2.5%까지는 충분히 내려갈 수 있다고 생각합니다.

그렇다면 안정적으로 2%후반대 ~ 3%까지 주식을 모아가는 것도 괜찮다고 생각이듭니다.

초저금리를 0.25% 최근 고금리를 5.5% 중간값을 내보면 2.875이기 때문에

금리가 3% 까지 내려가는 과정에선 주식을 매도하지 않고 버티는 것도 괜찮다고 생각이듭니다.

2.인플레이션

인플레이션 = 즉, 물가인상 이 지표는 굉장히 중요합니다.

실질적으로 사람들의 일상생활에도 많은 영향을 끼치고 있고, 이 지표가 기준금리 변화에 큰 근거가 되기 때문입니다.

고금리 정책이 펼쳐졌던 2019년 인플레이션 지수는 2%중~후반대입니다.

현재 인플레이션 지수는 3%입니다.

최근 계속 3%를 유지하니 6% 중반까지 치솟던 인플레이션이 잡힌 모습은 맞습니다.

하지만, 그럼에도 인플레이션 지수가 과거 데이터와 비교하면 더 높은 모습입니다.

하지만 코로나라는 변수를 생각했을 때, 이는 안정화된 모습입니다.

실제적으로 미연준에서도 물가는 안정화되었다고 공시했었습니다.

금리를 인하하기 시작하면 분명히 인플레이션 지수는 상승할 것입니다.

이 지표가 4%를 뚫기 전까지 눈여겨 봐야겠습니다.

3.결론

미국의 기준금리는 역사적으로 최저 0.25% ~ 지금에 이릅니다.

기준금리는 투자시장에 굉장히 큰 영향을 끼칩니다. 그렇기에 관심을 많이 가져야하며, 투자자들에게 등대역할을 한다고 생각합니다.

제가 내린 결론은 앞으로 FOMC가 계속 이어질텐데, 기준금리 3%까지는 갖고 있는 미국 주식을 팔지 않을 것 같습니다.

다만, 3%와 가까워지는 과정에서 CPI 지수를 유심히 보고 인플레이션 지수가 3% 후반대에 갔을 때,

상황을 재확인하며 보수적인 태도를 취할 필요가 있다고 생각합니다.

뭐 결론적으로 단기 시점으로 봤을떄, 이번년도가 지나기 전까지는 주식을 팔 이유가 크게 없을듯합니다.

늘어나는 자산을 보며 기분 좋은 한해를 보낼 것 같습니다.